Когда человек устраивается на работу в офис, он в большинстве случаев хочет, чтобы это было официально и по Трудовому кодексу. Это даёт гарантии и возможность обратиться в вышестоящие инстанции, если сотрудника хотят без обоснований уволить или не выплачивают зарплату. В мире фриланса по какой-то причине немногие задумываются о безопасности и надёжности сотрудничества. Хотя договор на оказание услуг, неважно между кем и кем он заключён, является гарантом и для исполнителя, и для заказчика. Разберём в статье, что такое договор на оказание услуг, как его составить и какие виды договоров бывают.

- Что такое договор оказания услуг?

- Участники договора

- Обязательные и дополнительные положения договора

- Предмет договора

- Сроки

- Стоимость

- Порядок расчётов

- Гарантии

- Права и обязанности сторон

- Порядок расторжения договора

- Типы договоров в зависимости от Исполнителя

- 1. Исполнитель ИП

- 1.1 Договоры между юридическими лицами (ИП)

- 1.2 Договор между физическим лицом и ИП

- 2. Исполнитель «самозанятый»

- Кто такие «самозанятые»?

- 2.1 Договор между ИП и «самозанятым»

- 2.2 Договор между физическим лицом и «самозанятым»

- 3. Исполнитель физическое лицо (или договор гражданско-правового характера)

- Почему ИП невыгодно заключать договоры с физическими лицами

- 3.1 Договор между ИП и физическим лицом

- Резюмирую

Что такое договор оказания услуг?

Для того чтобы продать или купить услугу, обезопасив себя при этом от претензий противоположной стороны, нужен договор на оказание услуг. Правильно составленный документ чётко определяет предмет договора (услугу), порядок оказания услуги и порядок оплаты, а также сроки выполнения. В договоре также прописываются гарантии и санкции за нарушение договорённости, то есть что будет в случае невыполнения услуги или отсутствия оплаты за работу исполнителя.

Что из себя представляет договор на оказание услуг? Договор — это соглашение двух сторон, каждая из которых берёт на себя выполнение закреплённых конкретных обязательств. Грамотно составленный документ защитит ваши интересы, время и деньги.

По таким договорам можно оказывать следующие услуги:

- услуги по обучению;

- консультационные;

- аудиторские и/или бухгалтерские;

- информационные;

- услуги связи;

- медицинские, ветеринарные;

- туристические и прочие.

Нельзя заключать на:

- услуги перевозки;

- поручения;

- комиссии;

- бытовые и строительные подряды (работы);

- банковские вклады и другие.

Если сумма договора не превышает 10 тысяч рублей, можно договориться устно. Но в таком случае доказать свои требования в суде будет довольно сложно.

Самый лучший вариант подписания договора — при личной встрече сторон. Также отличный выход для тех, кто работает в основном онлайн — электронно-цифровая подпись. Чаще всего контрагенты пользуются сканами копий договоров, отправленными по электронной почте. Это не очень надёжный способ, потому что такие документы могут быть признаны незаключёнными.

Участники договора

Участниками или сторонами договора являются Заказчик и Исполнитель.

Заказчик — это тот, кто заказывает или покупает услугу. Его основной обязанностью является оплатить заказ в порядке, указанном в договоре. То есть, если в соглашении указана общая сумма, которая оплачивается именно после оказания услуги, то нельзя требовать предоплату. Если вы хотите получить предоплату, это необходимо сразу указывать в договоре.

Исполнитель — это тот, кто оказывает или продаёт свои услуги. И главной обязанностью Исполнителя является предоставить услуги надлежащего качества. Что значит надлежащего качества? Это означает, что услуги должны быть выполнены в полном объёме в соответствии с предъявляемыми к ним требованиям и поставленной целью.

Например, вы дизайнер и вам заказали разработку логотипа. Предоставили техническое задание обо всех желаемых параметрах. Цель оказания данной услуги — получить некий рисунок, который соответствует техническому заданию. Не то, как вы видите выполнение этой услуги, а именно так, как пожелал Заказчик. И в процессе оказания услуги вы понимаете, что пожелания Заказчика, описанные в ТЗ, не приведут к должному результату и логотип нужно делать немного иначе. Вы не имеете права принимать самостоятельное решение об изменении ТЗ без ведома Заказчика. Сначала необходимо указать Заказчику на это обстоятельство и внести изменения либо в ТЗ, либо в предмет договора. Для этого составляется в 2-х экземплярах дополнительное соглашение к договору и подписывается обеими сторонами. Если вы поступите иначе, то Заказчик получит право не оплачивать оговорённую сумму договора, потому что будет считать, что услуга оказана ненадлежащим образом.

Обязательные и дополнительные положения договора

Существуют обязательные (существенные) и дополнительные условия договора оказания услуг.

Обязательные условия — это условия, без которых договор может быть признан незаключённым. На них особенно стоит обратить внимание:

Предмет договора

В нём подробно описывается сама услуга, то есть за что платит Заказчик. Указывается, что, как, в каком количестве и форме должно быть выполнено. Избегайте общих размытых формулировок, которые можно по-разному трактовать. Из определения предмета договора должно быть четко понятно, о какой услуге идёт речь, иначе возможны проблемы и споры.

Допустим, вы копирайтер, и Заказчику необходим прототип для одностраничного сайта. Вы можете прописать это двумя способами:

- В первом случае описать заказываемую услугу как проект: «Создание прототипа одностраничного сайта». А в техническом задании расписать все этапы такой работы: прототип, тексты для него, возможные версии. Там же вы можете утвердить порядок и сроки их выполнения, дать краткое описание и при необходимости прописать гарантии.

- Во втором случае всё это вы можете описать прямо в теле договора. Я предпочитаю давать/брать технические задания, так как в них легче внести изменения. Хотя правила внесения правок как в договор, так и в его приложения одинаков: составляется дополнительное соглашение в двух экземплярах и подписывается с двух сторон. Но, исходя из моей практики, чаще всего Заказчики легче соглашаются на изменение технического задания, чем основных условий договора.

Сроки

Сроки выполнения услуги должны быть также утверждены и записаны в договоре.

Стоимость

Обязательно определяется стоимость договора. Этот пункт прописывается либо в самом тексте договора в соответствующем пункте или в отдельном приложении к нему. Раздел описывает, сколько денежных средств и в каком порядке Заказчик должен платить Исполнителю.

Дополнительные условия стороны могут оговаривать в договоре, а могут не оговаривать.

Порядок расчётов

То есть определение, каким способом: наличным или безналичным, и в сколько этапов будет произведена оплата.

Гарантии

Описание гарантий может быть закреплено как в техническом задании, так и в самом договоре, например, в разделе «Прочие условия договора» или в отдельном разделе «Гарантии». К гарантиям можно отнеси:

- качество услуг;

- характеристику услуг (технические параметры предоставления, отсутствие определённых ошибок);

- требования к сотрудникам исполнителя (например, наличие соответствующего образования);

- надлежащее материально-техническое обеспечение процесса оказания услуг;

- свойства, состояние, функции, содержание овеществлённого результата услуг — при его наличии (например, содержание документа, подлежащего составлению исполнителем; физические свойства, эксплуатационные показатели вещи и т.п.).

Требования к качеству услуг могут быть сформулированы заказчиком самостоятельно или разработаны совместно с исполнителем. Если условие о гарантии качества услуг не согласовано, то Исполнитель будет нести ответственность за ненадлежащее качество оказанных услуг, в том числе за недостатки их материального результата при условии, что эти недостатки обнаружены Заказчиком в течение гарантийного срока.

Гарантийный срок — это срок, в течение которого Исполнитель обязуется обеспечить соответствие качества результата услуг условиям договора и несёт ответственность перед Заказчиком за выявленные в нем недостатки.

Права и обязанности сторон

В договоре дополнительно можно прописать права и обязанности сторон. Это позволит в случае неисполнения обязанностей одного из участников договора требовать уменьшение цена за услугу или расторжения договора.

Порядок расторжения договора

В тексте договора, как правило, прописываются возможности одностороннего расторжения. Чаще всего это делается на тот случай, если одна из сторон существенно нарушает условия соглашения. Если такой пункт в тексте договора отсутствует, при расторжении договора следует руководствоваться законами РФ.

Существуют ещё и пункты индивидуальной договорённости. Но они включаются по желанию сторон и являются случайными.

Типы договоров в зависимости от Исполнителя

Условно договоры оказания услуг можно разделить на три типа в зависимости от статуса Исполнителя, в качестве которого могут выступать:

- ИП (или юридические лица);

- граждане, уплачивающие налог на профессиональный доход, так называемые «самозанятые»;

- физические лица.

В целом, многие пункты таких соглашений являются одинаковыми, но в каждом из них есть свои нюансы и «подводные камни».

1. Исполнитель ИП

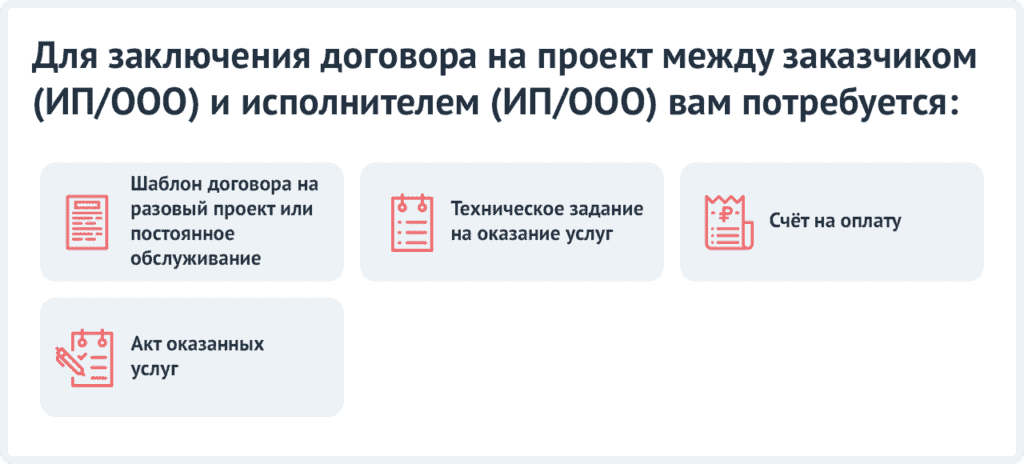

1.1 Договоры между юридическими лицами (ИП)

Договор на оказание услуг, в котором Заказчиком выступает юридическое лицо (ИП), а Исполнителем ИП, на мой взгляд, самый безопасный.

Во-первых, без особого труда можно убедиться в существовании и регистрации противоположной стороны при помощи сайта налоговой.

Во-вторых, подавляющее большинство таких договоров оплачиваются в безналичной форме, и поэтому легко отследить платежи и доказать их наличие (отсутствие). В-третьих, из моей личной практики, Заказчики–юридические лица (ИП) охотнее заключают договоры с Исполнителями–ИП, которые дают им пакет документов, подтверждающих расходы (счёт, акт). И если сотрудничество по первому договору удовлетворяет обе стороны, чаще всего оно продолжается много лет.

Так что если вы предоставляете какие-то востребованные услуги, советую вам зарегистрировать ИП. Это вызовет оправданное доверие к вам со стороны серьезных Заказчиков и позволит участвовать в формировании своей будущей пенсии.

Отличительной чертой таких договоров является, что их можно заключать как на конкретный объём услуг за четко оговорённый срок, так и на длительное время. Например, если вы предоставляете услуги администратора онлайн-школы, то можете заключить договор на настройку онлайн-школы Заказчика за месяц. При этом вы также можете заключить договор на ряд разовых услуг, таких как: настройка процесса, создание виджета, подключение платёжной системы и т.д., которые вы будете предоставлять в течение года. Такие услуги будут оплачиваться не за весь объём, как в первом случае, а по часам или по конкретной стоимости за каждую из услуг. В других типах договоров, где Исполнитель «самозанятый» или физическое лицо, второй вариант лучше не применять, дабы вам не вменили уклонение от заключения трудовых договоров и уплаты налогов.

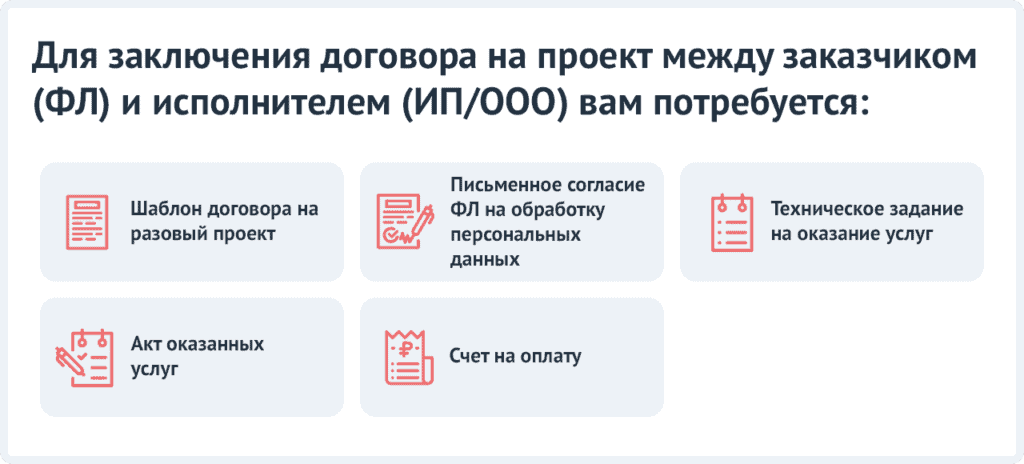

1.2 Договор между физическим лицом и ИП

Заключение договора оказания услуг, где Заказчик — это физическое лицо, а Исполнитель — ИП, практически ничем не отличается от предыдущего, кроме нескольких нюансов.

Если вы Исполнитель-ИП, вы не сможете проверить физическое лицо онлайн. При этом брать скан паспорта не лучшая идея. Осторожные граждане вам его не предоставят. К тому же есть мошенники, которые могут прислать чужие данные и получить услуги «на халяву». Вероятность небольшая, но случаи были. Вы не потеряете деньги, но потратите свое время. Такие договоры все же надёжнее заключать лично. И обязательно возьмите с Заказчика-гражданина согласие на обработку персональных данных в письменной форме с подписью.

Если вы Заказчик, ни в коем случае не отправляйте цветной скан своего паспорта кому-либо, иначе рискуете взять незапланированный кредит, стать учредителем в какой-нибудь фирме-однодневке без своего ведома или вообще лишиться недвижимости. Заполняйте свои паспортные данные лично и только в положенных разделах договора (шапка, реквизиты и подписи сторон).

2. Исполнитель «самозанятый»

Кто такие «самозанятые»?

На самом деле такого понятия как «самозанятые» нет. Правильный термин — «плательщик налога на профессиональный доход (НПД)». Но все уже привыкли к народному названию, поэтому в данной статье будем пользоваться им.

Самозанятое физическое лицо — это гражданин РФ, зарегистрированный в налоговых органах в качестве плательщика НПД. Регистрация совершается в пару кликов. Для этого необходимо скачать на телефон или планшет программу «Мой налог». Можно также зарегистрироваться через кабинет налогоплательщика на сайте ФНС России, через банки, которые предоставляют клиентам возможность регистрации в качестве самозанятых, или с помощью учётной записи на Госуслугах. Для этого вам понадобятся только ваш ИНН, паспорт и телефон. И мой вам совет: НЕ подключайте личную (зарплатную) карту к приложению, замучаетесь давать разъяснения, какая сумма подлежит налогообложению, а какая нет. Не жадничайте и заведите отдельную карту.

Несколько слов об этом новом для нашей страны налоговом режиме. Действует он с 01 января 2020 года пока на территории следующих субъектов РФ:

- Москва

- Санкт-Петербург

- Московская область

- Калужская область

- Воронежская область

- Волгоградская область

- Ленинградская область

- Нижегородская область

- Новосибирская область

- Омская область

- Ростовская область

- Самарская область

- Сахалинская область

- Свердловская область

- Тюменская область

- Челябинская область

- Красноярский край

- Пермский край

- Ненецкий автономный округ

- Ханты-Мансийский автономный округ — Югра

- Ямало-ненецкий автономный округ

- Республика Татарстан

- Республика Башкортостан

Предположительно, с 01 июля 2020 года режим распространят по всей территории РФ.

Самозанятые платят 4% с дохода, полученного от физических лиц и 6%, с дохода от юридических. Ограничение по сумме дохода — 2,4 млн.рублей в год. Это в среднем 200 тысяч в месяц. Самозанятый не может нанимать работников, т.е. все работы и услуги должен выполнять лично. Он также не может сотрудничать со своими бывшими работодателями в течение двух лет с момента увольнения.

НЕ могут быть самозанятыми физические лица, которые осуществляют реализацию подакцизных и подлежащих обязательной маркировке товаров. Это табачные изделия, алкоголь, обувь и т.д. Нельзя стать самозанятым и заниматься перепродажей товаров и имущественных прав, а также добычей полезных ископаемых. Самозанятым не может стать индивидуальный предприниматель, который применяет другие налоговый спецрежимы: упрощенную налоговую систему (УСН), единый налог на вмененный доход (ЕНВД), патентную систему налогообложения.

Самозанятые не платят фиксированные страховые взносы и не подают никакой налоговой отчетности. Их обязанностью является выдача чека в момент оплаты наличными одним из следующих способов:

- отправить на мобильный телефон или электронную почту;

- распечатать и передать лично;

- предоставить для считывания по QR-коду чека с мобильного телефона налогоплательщика

В случае безналичной оплаты допускается выдача чека не сразу, но не позднее 9-го числа месяца, следующего за расчётным. Налог необходимо перечислить не позднее 25-го числа следующего месяца. Также автоматически самозанятым предоставляется налоговый вычет 10 тысяч рублей — сумма, которая нарастающим итогом уменьшает размер налога. Данный вычет предоставляется самозанятому 1 раз в жизни.

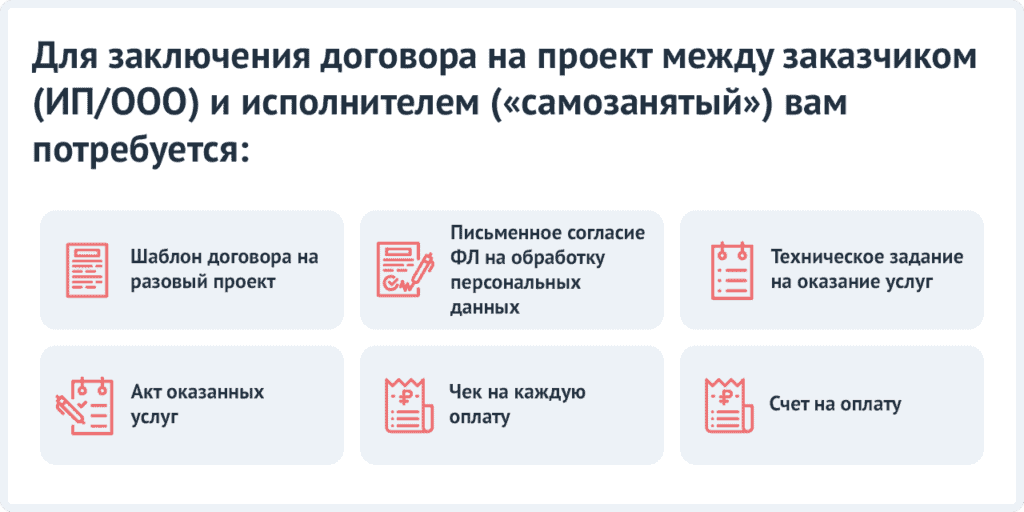

2.1 Договор между ИП и «самозанятым»

Если вы Заказчик-ИП и хотите заключить договор оказания услуг с самозанятым, прежде всего, проверьте его статус на сайте ИФНС, и только потом заключайте договор. Иначе для вас возникнет риск доплаты НДФЛ и страховых взносов с суммы договора, как это положено при заключении договора с физическим лицом, не имеющим никакого официального статуса.

Контролируйте выдачу вам чеков при КАЖДОЙ оплате. Очень желательно, чтобы вы не были единственным Заказчиком у самозанятого, иначе вам могут вменить уклонение от заключения трудового договора. Как это можно проверить Заказчику пока неясно, но контролирующие органы уже грозились наказывать за это начиная с 2020 года.

Не забудьте взять у «самозанятого» согласие на обработку персональных данных. Прямого указания в законе на это нет, но они (самозанятые) остаются все равно физическими лицами, и подстраховаться не мешает.

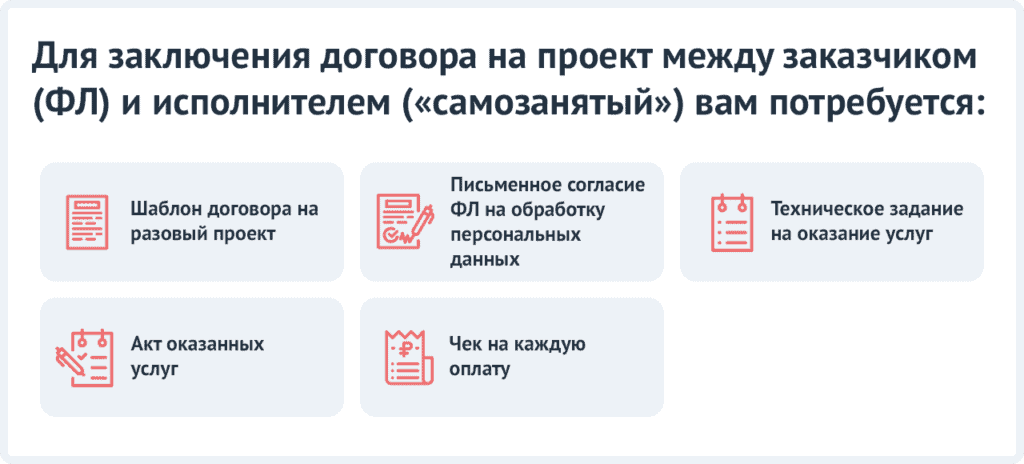

2.2 Договор между физическим лицом и «самозанятым»

Договор оказания услуг, где сторонами выступают, по сути, физические лица может быть заключён как в письменной форме, так и в устной. Особенно, если его сумма меньше 10 000 рублей. Как я уже упоминала, при большей сумме договора или безналичных взаиморасчётах лучше все-таки заключать.

В данном варианте Заказчик рискует меньше, чем в предыдущем варианте. Вся ответственность за неуплату налогов ложится на Исполнителя-самозанятого. Рекомендации в этом случае такие же, как и в варианте: физическое лицо (Заказчик) — ИП (Исполнитель).

3. Исполнитель физическое лицо (или договор гражданско-правового характера)

Договор гражданско-правового характера — это соглашение не только на оказание услуг, которое осуществляется в рамках гражданского законодательства. ГПХ может быть и договором хранения, поручения, подряда и так далее. Но чаще всего это формат, когда один что-то делает, а другой платит, то есть договор возмездного оказания услуг.

Почему ИП невыгодно заключать договоры с физическими лицами

Я как предприниматель стараюсь не заключать договоры на оказание услуг с физическими лицами в качестве Исполнителя. Это крайне невыгодный вариант и сомнительный с позиции контроля за исполнением обязательств по договору.

Во-первых, сверх суммы договора необходимо уплатить в бюджет 13% НДФЛ и 27.1% страховых взносов (22% обязательное пенсионное страхование и 5,1% обязательное медицинское страхование). Почему НДФЛ сверху? Потому что мало найдётся Исполнителей, которые захотят получить «на руки» меньшую сумму, чем была оговорена. Вот и приходится увеличивать сумму договора.

Во-вторых, надзорные органы следят за тем, чтобы под видом договоров на оказание услуг не заключались трудовые договоры. В связи с этим бывают случаи, когда госорганы решают, что вы уходите от уплаты налогов и выполнения социальных гарантий перед физическими лицами, оказывающими вам услуги. Не буду отрицать, что некоторые юридические лица и ИП предпочитают заключать договоры ГПХ вместо трудовых, несмотря на риски, именно из-за нежелания предоставлять социальные гарантии: отпуск, больничный, оплату праздничных дней и пр.

В третьих, на каждого такого Исполнителя нужно подать ежемесячную форму СЗВ-М в пенсионный фонд и такие налоговые отчеты как 6-НДФЛ и 2-НДФЛ.

Для Исполнителей-физических лиц такой договор никаких неудобств не несёт. Напротив, им срок таких договоров засчитывают в страховой стаж. Также они имеют возможность вернуть НДФЛ из бюджета, если есть такая потребность.

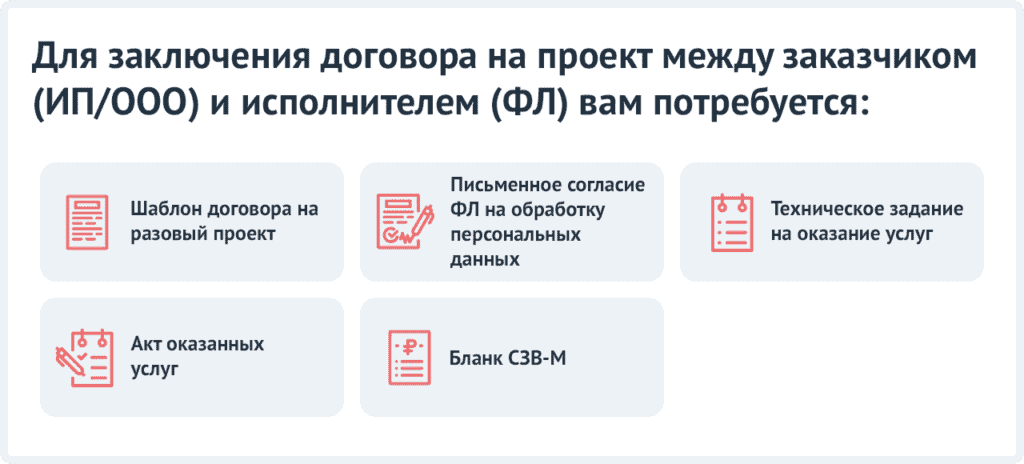

3.1 Договор между ИП и физическим лицом

Самое важное при заключении такого договора не допустить в нём наличия признаков трудового. То есть рискованно заключать ГПХ, если исполнитель имеет утверждённый график работы или наименование должности — признаки трудового договора.

Не забывайте брать у Исполнителя-физического лица согласие на обработку персональных данных. Почему это так важно? Обработка персональных данных без письменного согласия физического лица грозит административным штрафом от 1000 р до 75000 р в зависимости от того, кто обрабатывает эти данные.

Резюмирую

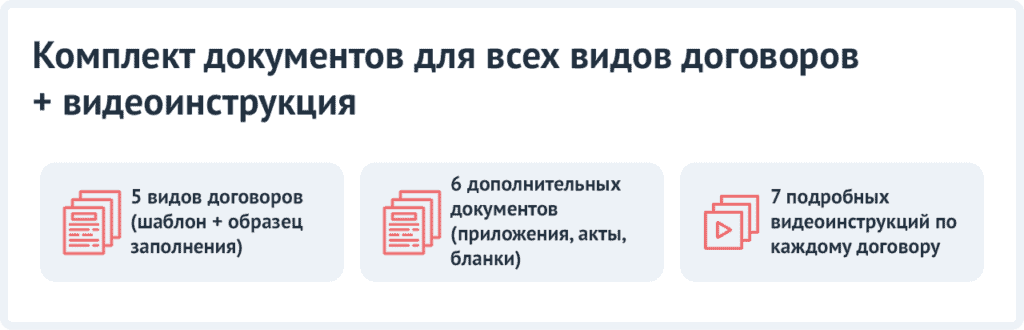

Для юридической безопасности важно знать свои права, обязанности и законы. Но когда начинаешь самостоятельно изучать тему, многие вопросы остаются непонятными — человеку без юридического образования сложно разобраться в тонкостях. Чтобы облегчить жизнь начинающим фрилансерам и помочь им не совершать юридические ошибки, я создала мастер-класс «Юридическая грамотность фрилансера» с видео-уроками и пояснениями к ним. Это мастер-класс о юридических тонкостях, которые необходимо знать при заключении различных типов договоров оказания услуг и возможных налоговых последствиях в случае применения не того типа договора либо неисполнения условий договора одной из сторон. Мы также предоставляем шаблоны документов и образцы их заполнения:

- Шаблоны всех видов договоров

- Заполненные образцы всех видов договоров

- Шаблон согласия физического лица на обработку данных

- Шаблон технического задания

- Шаблон акта оказания услуг к договору и др.

Если вы работаете фрилансером или планируете развиваться в этой сфере, переходите по ссылке и принимайте участие в мастер-классе 🙂